《关税法》将自2024年12月1日起施行,《中华人民共和国进出口关税条例》将同时废止。《关税法》并非仅将《进出口关税条例》作简单升级,而是关税征管、税率适用等有关制度和政策汇总完善,并上升为法律。《关税法》将对进出口企业的征税制度带来重大影响,以下八点尤其重要。

一、明确《税则》为法律条文

《关税法》明确了作为附件的《税则》是《关税法》的组成部分,这就意味着《税则》中的关税税目、税率以及《税则》商品归类总规则、类注、章注、子目注释、本国子目注释等,均成为法律条文。企业申报商品编码将面临更严格的考验。

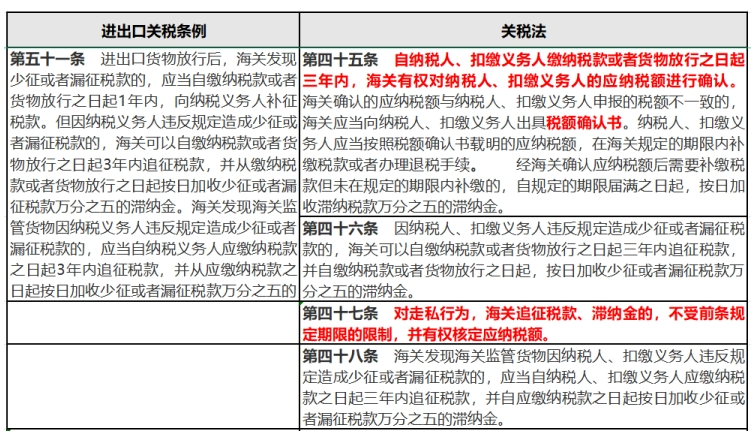

二、补税年限统一为三年

目前海关补税根据造成漏缴税款的行为性质分为一年补征(未违反监管规定)或三年追征(违反规定),而《关税法》第四十五条到四十八条统一了海关补征和追征税款的期限,不再区是否违反规定一律按照3年计算追补税期限,区别仅在于违反规定会多缴付每日万分之五的滞纳金。当然,对走私行为,不受三年期限的限制。

这条规定与海关目前实施的“自报自缴”衔接,减少了争议。但对纳税人“自报”的准确性要求更高,一旦漏征收税款一律补税三年。

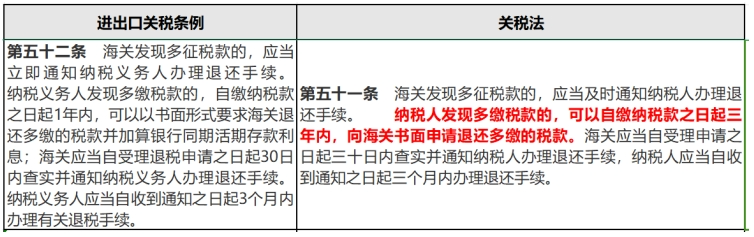

三、退税年限变更为三年

目前海关规定纳税人申请退还多缴纳税款的时限为一年,《关税法》变更为三年,即纳税人可自缴纳税款之日起三年内,向海关书面申请退还多缴的税款。纳税人申请退税与海关补税做对等规定同为三年,是“保护纳税人合法权益”立法目的具体体现。

四、欠缴税可“限制出境”、“强制执行划拨款项”

目前海关可以通知出境管理机关阻止其法定代表人、主要负责人出境的规定来自于《中华人民共和国海关行政处罚实施条例》第五十九条、《中华人民共和国海关事务担保条例》第八条的规定,只限于“罚款、违法所得或者依法应当追缴的货物、物品、走私运输工具的等值价款未缴清”,未提及欠缴税款情形。

《关税法》第四十九及五十条新增了海关对欠缴税款情形处罚条款,对纳税人未缴清税款、滞纳金且未向海关提供担保的,海关可以通知出移民管理机构对纳税人或其法定代表人采取限制出境措施。纳税人、扣缴义务人未按照规定的期限缴纳或者解缴税款的,由海关责令其限期缴纳;逾期仍未缴纳且无正当理由的,海关可以直接划拨欠税人在金融机构的存款,查封拍卖财产以抵交税款。海关对欠缴税款的处罚措施更为严厉。

五、关税反规避措施

《关税法》第五十四条反规避措施,对存在不合理的商业目的避税,国家可以采取调整关税反规避措施。出于不合理商业目的,通过转口、更换包装标签、简单加工变更税目、原产地,从而减少货物原本税额、规避反倾销税、反补贴税的情形,都可能落入反规避措施范围内。

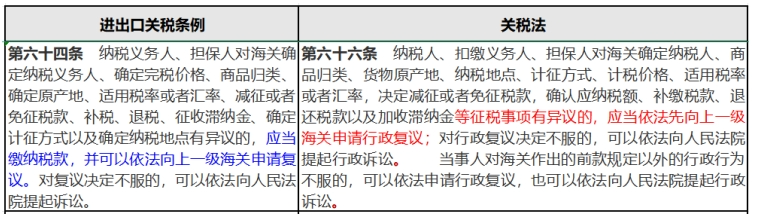

六、无需先缴纳税款,申请复议程序前置

目前纳税人对海关纳税有异议的,需先缴纳税款或提供担保,再申请复议。《关税法》第66条将复议前置,无需先缴纳税款或担保,直接可申请复议,这个法条对纳税人来说是一大利好,大大缓解纳税人现金流压力。

七、对欠缴税款设立行政处罚

关税法第六十三条,纳税人欠缴应纳税款,采取转移或者藏匿财产等手段,妨碍海关依法追征欠缴的税款的,除由海关追征欠缴的税款、滞纳金外,处欠缴税款百分之五十以上五倍以下的罚款。

八、明确跨境电商扣缴义务人及罚则

关税法第三条明确从事跨境电子商务零售进口的电子商务平台经营者、物流企业和报关企业等是关税的扣缴义务人。第六十四条设立了行政处罚,扣缴义务人欠缴税款会处以欠缴税款百分之五十以上三倍以下的罚款。

整体来看,《关税法》在税款征收的法条与海关目前实施的“自报自缴”衔接,弱化了海关审核的表述,在补税期限上不论是否违反规定统一为三年,对税款征管的相关处罚也进一步严厉。在当前商品归类争议占进出口企业与海关争议大部分的情况下,建议进出口企业积极开展申报要素准确性自查,通过预归类、预裁定、主动披露等途径管控涉税风险,避免风险长时期累积。

来源:通关580

小贴士

澳门彩资料官方网站www拥有区内区外七个报关网点,为海陆空进出口提供报关报检服务,是海关高级认证的AEO企业,蝉联六届全国优秀报关行称号,是海关预归类服务单位。公司拥有加工贸易、预归类、减免税、产地证、税证调研、关务策划专员、关(检)务师等专业技术人员近60人。

商务中心 Amoly 陈经理

TEL:0592-5608333-118/19859176643(微信同号)

Email:[email protected]